ホーム > 畜産 > 畜産の情報 > 中国における養豚業の動向 〜構造変化・環境政策・価格変動・価格安定政策〜

東京経済大 経済学部 准教授 李海訓

【要約】

2007年以降、中国では豚肉価格の安定のために、さまざまな政策的対応が行われてきた。しかしそれにもかかわらず、19年後半から21年前半にかけて異常な子豚・肉豚・豚肉の価格変動が見られた。このような事情を踏まえて、近年の中国における養豚業の役割の変化、構造変化、環境政策、豚肉価格の変動と、それに対する政策的対応の変遷について紹介する。

1 はじめに

1980年代以降における中国の養豚業は、価格動向に反応しやすく、かつ、繁殖と肥育を一貫して行う無数の零細規模(注1)の養豚農家が担い手であったという構造的な特徴により、「ピッグサイクル」が容易に引き起こされた経緯がある。この「ピッグサイクル」とは、豚肉価格が周期的に変動することを指すものである。このような周期的な価格変動は、豚肉のみならず牛肉、三七人参(漢方薬材)、野菜、果樹類などの農産物でも確認されるが、共通点は投入と産出の間にはタイムラグが存在し、農業生産者は数カ月先ないし数年先の価格を予想して生産量を決めることである。豚は、繁殖用子豚の飼養から肉豚の肥育まで1年以上も要し、豚肉価格は子豚の価格、肉豚の価格とも連動する。

2007年以降、豚肉市場価格の安定のために政策的にさまざまな対応が行われてきたが、それでも19年以降に異常な子豚・肉豚・豚肉の価格高騰を記録した。これは単純なピッグサイクルではなく、環境政策やアフリカ豚熱の影響により肉豚の飼養頭数や出荷頭数が大幅に減少したためである。本稿ではこうした事情を踏まえて、近年の中国における養豚業の役割の変化、構造変化、豚肉価格の変動と、それに対する政策的対応の変遷について紹介する。なお、本稿の16年までの議論は李(2017)をベースにしており、中国養豚業の17年以降における毎年の主要な変化については池上(2018)、池上(2019)、池上(2020)、池上(2021)、池上(2022)を参照されたい。

(注1) 中国語では「散養戸」。『全国農産品成本収益資料匯編』(国家発展和改革委員会価格司・編)各年版においては飼養頭数30頭以下が「散養」と定義されている。

(機構注) 本文中の為替相場は、三菱UFJリサーチ&コンサルティング株式会社「月末・月中平均の為替相場」2022年11月末TTS相場の1元=19.73円を使用した。

2007年以降、豚肉市場価格の安定のために政策的にさまざまな対応が行われてきたが、それでも19年以降に異常な子豚・肉豚・豚肉の価格高騰を記録した。これは単純なピッグサイクルではなく、環境政策やアフリカ豚熱の影響により肉豚の飼養頭数や出荷頭数が大幅に減少したためである。本稿ではこうした事情を踏まえて、近年の中国における養豚業の役割の変化、構造変化、豚肉価格の変動と、それに対する政策的対応の変遷について紹介する。なお、本稿の16年までの議論は李(2017)をベースにしており、中国養豚業の17年以降における毎年の主要な変化については池上(2018)、池上(2019)、池上(2020)、池上(2021)、池上(2022)を参照されたい。

(注1) 中国語では「散養戸」。『全国農産品成本収益資料匯編』(国家発展和改革委員会価格司・編)各年版においては飼養頭数30頭以下が「散養」と定義されている。

(機構注) 本文中の為替相場は、三菱UFJリサーチ&コンサルティング株式会社「月末・月中平均の為替相場」2022年11月末TTS相場の1元=19.73円を使用した。

2 「肥料源」から「食肉」へ

中国における養豚の歴史は少なくとも9000年前から始まったとされる(徐2009)。これまで中国の畜産業の中心は一貫して養豚業であった。それは、豚は飼養上、粗飼料を使用しても肥育可能であるため、歴史的に中国の農民は自給用の食肉および肥料の供給源として豚を飼養してきた(李2017)。とりわけ肥料源としての役割は1949年以降の新中国期に入ってからも重要視された。

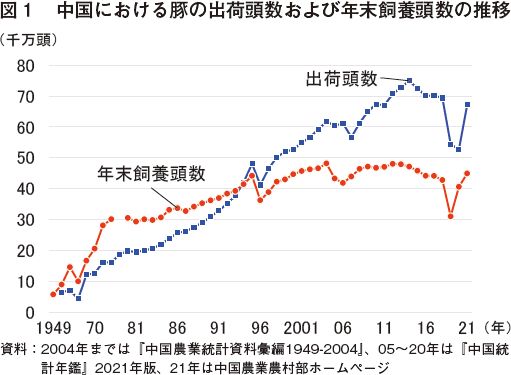

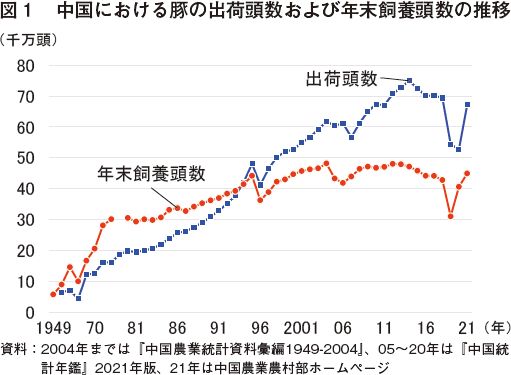

図1には、中国における豚の出荷頭数と年末飼養頭数の推移(1949〜2021年)を示した。出荷頭数と年末飼養頭数は、それぞれ豚の「食肉としての役割」と「肥料源としての役割」を意味する(李2017)。1993年まで年末飼養頭数は出荷頭数を上回っていたが、94年以降は逆転した。つまり、この時期に中国における養豚業の役割がそれまでの「肥料源」から「食肉生産」に変化したのである。これは、中国において、経済発展に伴う家計所得の増加により豚肉の消費量が増加したことに加え、耕作農業における化学肥料の普及に伴い肥料源としての豚の役割が低下したためである。豚肉の需要増加に対応して養豚業の規模が拡大し、それに伴ってふん尿排出量が増加し、肥料としての活用が減少する中で環境問題に直結するようになった。

図1には、中国における豚の出荷頭数と年末飼養頭数の推移(1949〜2021年)を示した。出荷頭数と年末飼養頭数は、それぞれ豚の「食肉としての役割」と「肥料源としての役割」を意味する(李2017)。1993年まで年末飼養頭数は出荷頭数を上回っていたが、94年以降は逆転した。つまり、この時期に中国における養豚業の役割がそれまでの「肥料源」から「食肉生産」に変化したのである。これは、中国において、経済発展に伴う家計所得の増加により豚肉の消費量が増加したことに加え、耕作農業における化学肥料の普及に伴い肥料源としての豚の役割が低下したためである。豚肉の需要増加に対応して養豚業の規模が拡大し、それに伴ってふん尿排出量が増加し、肥料としての活用が減少する中で環境問題に直結するようになった。

3 2015年からの出荷頭数の減少

中国の畜産統計は、国務院と国家統計局が実施した第3次農業センサス(2016年)の結果を踏まえて07年にさかのぼって修正されている。養豚業の場合、修正前後に大きな差異はなかったが、図1には修正された統計が反映されている。豚の年末飼養頭数は12年(4億8030万頭)、出荷頭数は14年(7億4952万頭)をピークに減少しており、つまりアフリカ豚熱の発生以前である2015年から減少しているが、これは価格低迷や環境政策がその理由である。

まず、価格低迷について見ると、12〜14年の間、肉豚価格・豚肉価格は比較的低迷していたのに対し、配合飼料やその原料となるトウモロコシや大豆かすの価格は上昇していたため養豚業の収益は低水準であった。表1には、中国の零細規模(飼養頭数1〜30頭)養豚農家と飼養規模31頭以上の養豚農家(場)の1頭当たり費用収益状況を示した。零細規模養豚農家の1頭当たり利潤は12〜15年の時期と17、18年に赤字になっており、飼養頭数31頭以上養豚農家(場)の1頭当たり利潤も14年には赤字を記録している。零細規模の養豚農家が飼養頭数31頭以上養豚農家(場)に比べより厳しい経営環境に直面したように見える。こうした利潤の状況が多くの零細規模養豚農家の廃業の理由になったと思われるが、資料上「家族労働費」に留意しなければならない。

家族労働費は機会費用として擬制的に計上される費用であるが、実際には養豚農家の所得になる。家族労働費は(1日当たり労賃×自家労働日数(注2))で計算され、1日当たり労賃は(前年の農家世帯平均1人当たり所得×前年の農村就業者1人当たり負担人口(注3)÷1年間の労働日数(注4))で求められる。家族労働費も農家所得に含めて計算し直すと、「1頭当たり利潤+家族労働費」の項目では変動はあるものの、利潤が赤字になっている年においても、零細規模の養豚農家も養豚業から所得を得ていたことが分かる。

(注2)1日の労働時間は8時間。

(注3)農村就業者1人当たり負担人口=農村人口÷農村就業者数。

(注4)年間の労働日数は250日。

11年と比べ利潤が悪くなった状況下で、就業機会のある地域ほど零細養豚農家の退出率が高く、零細養豚農家の退出は若年層を中心に行われたとされる。つまり、養豚の機会費用の高い地域・年齢層を中心に養豚から撤退し、機会費用の低い地域・年齢層は養豚業を続けたのである(李2017)。零細規模養豚農家の減少は統計からも確認することができる(表2)。ただし、零細規模養豚農家の減少は14年以前にすでに始まっていたことにも留意しなければならない。

まず、価格低迷について見ると、12〜14年の間、肉豚価格・豚肉価格は比較的低迷していたのに対し、配合飼料やその原料となるトウモロコシや大豆かすの価格は上昇していたため養豚業の収益は低水準であった。表1には、中国の零細規模(飼養頭数1〜30頭)養豚農家と飼養規模31頭以上の養豚農家(場)の1頭当たり費用収益状況を示した。零細規模養豚農家の1頭当たり利潤は12〜15年の時期と17、18年に赤字になっており、飼養頭数31頭以上養豚農家(場)の1頭当たり利潤も14年には赤字を記録している。零細規模の養豚農家が飼養頭数31頭以上養豚農家(場)に比べより厳しい経営環境に直面したように見える。こうした利潤の状況が多くの零細規模養豚農家の廃業の理由になったと思われるが、資料上「家族労働費」に留意しなければならない。

家族労働費は機会費用として擬制的に計上される費用であるが、実際には養豚農家の所得になる。家族労働費は(1日当たり労賃×自家労働日数(注2))で計算され、1日当たり労賃は(前年の農家世帯平均1人当たり所得×前年の農村就業者1人当たり負担人口(注3)÷1年間の労働日数(注4))で求められる。家族労働費も農家所得に含めて計算し直すと、「1頭当たり利潤+家族労働費」の項目では変動はあるものの、利潤が赤字になっている年においても、零細規模の養豚農家も養豚業から所得を得ていたことが分かる。

(注2)1日の労働時間は8時間。

(注3)農村就業者1人当たり負担人口=農村人口÷農村就業者数。

(注4)年間の労働日数は250日。

11年と比べ利潤が悪くなった状況下で、就業機会のある地域ほど零細養豚農家の退出率が高く、零細養豚農家の退出は若年層を中心に行われたとされる。つまり、養豚の機会費用の高い地域・年齢層を中心に養豚から撤退し、機会費用の低い地域・年齢層は養豚業を続けたのである(李2017)。零細規模養豚農家の減少は統計からも確認することができる(表2)。ただし、零細規模養豚農家の減少は14年以前にすでに始まっていたことにも留意しなければならない。

4 養豚業における構造変化

表2は、年間出荷頭数規模別の養豚農家(場)数の推移を示したものである。1〜49頭規模の農家数は2000年代以降一貫して減少しており、14年時点ですでに03年の半分以下に減少していた。50〜99頭規模の農家は、07年までは増加したが、14年からは減少している。その他においては、5万頭以上の規模の農家(場)が18年まで増加していたことを除けば、100〜499頭規模、500〜999頭規模、1000〜2999頭規模、3000〜4999頭規模、5000〜9999頭規模、1〜4万9999頭規模の農家(場)の数はいずれも14年をピークに15年から減少に転じていた。こうした農家(場)数の減少が前述の15年からの豚の出荷頭数の減少に影響している。

また、こうした農家(場)数の変化は、中国の養豚業の構造を変化させている。すなわち、年間出荷頭数規模100頭未満(1〜49頭と50〜99頭)の養豚農家数は14年以前から減少が始まっていたが、年間出荷頭数規模がより大きい(100〜499頭、500〜999頭、1000〜2999頭、3000〜4999頭、5000〜9999頭、1万〜4万9999頭)養豚農家(場)数は14年までに増加しており、構造的に養豚経営の大規模化の進展が見られた。03年時点で年間出荷頭数規模50頭未満の養豚農家によって出荷された肉豚の頭数は同年肉豚総出荷頭数の71.3%を占めていたが、10年になると、同比率は35.5%までに減少した(『中国畜牧業年鑑』2004年版、2011年版)。つまり、養豚を副業として営んできた、肉豚価格の変動に敏感な零細規模養豚農家による肉豚の出荷頭数が減少し、大規模経営による出荷頭数が増加したことになるが、このことは、市場価格の安定に寄与する。なぜならば、大規模経営は、零細農家のように養豚を副業として位置付けるのではなく、専業として位置付けており、また、設備投資を伴うため、零細農家のように養豚経営から簡単には退出できないからである(李2017)。

養豚経営の大規模化の背景には、養豚業の飼養形態の多様化(分業)もある。もちろん一貫経営を行う大規模養豚場もあるが、その他に、種豚を専門的に飼養する農場、母豚を飼養することで子豚を専門的に生産する農場(繁殖専門農場)、子豚を買い入れ肉豚肥育に特化した農場(肥育専門農場)などの分業化も見られる。肥育専門農場は、離乳後の子豚を買い入れ、肥育を3~4カ月間行い、90~100キログラムに達したら出荷する。繁殖専門農場は、肥育は行わず、子豚が離乳し一定程度大きくなったら肥育専門農場に販売する。繁殖専門農場は、安定的な子豚の供給に役立ち、さらには、子豚価格のみならず、肉豚価格、豚肉価格の安定化にもつながる(李2017)。

このように、かつて繁殖と肥育を一貫して行う零細規模の庭先養豚によって支えられてきた中国の養豚業は、14年までにはすでに構造的な変化が見られ、より安定的な豚肉の供給が期待されていたが、14年をピークに出荷頭数が減少した。これは、この年からさまざまな環境政策が施行されるようになったことが原因である。

また、こうした農家(場)数の変化は、中国の養豚業の構造を変化させている。すなわち、年間出荷頭数規模100頭未満(1〜49頭と50〜99頭)の養豚農家数は14年以前から減少が始まっていたが、年間出荷頭数規模がより大きい(100〜499頭、500〜999頭、1000〜2999頭、3000〜4999頭、5000〜9999頭、1万〜4万9999頭)養豚農家(場)数は14年までに増加しており、構造的に養豚経営の大規模化の進展が見られた。03年時点で年間出荷頭数規模50頭未満の養豚農家によって出荷された肉豚の頭数は同年肉豚総出荷頭数の71.3%を占めていたが、10年になると、同比率は35.5%までに減少した(『中国畜牧業年鑑』2004年版、2011年版)。つまり、養豚を副業として営んできた、肉豚価格の変動に敏感な零細規模養豚農家による肉豚の出荷頭数が減少し、大規模経営による出荷頭数が増加したことになるが、このことは、市場価格の安定に寄与する。なぜならば、大規模経営は、零細農家のように養豚を副業として位置付けるのではなく、専業として位置付けており、また、設備投資を伴うため、零細農家のように養豚経営から簡単には退出できないからである(李2017)。

養豚経営の大規模化の背景には、養豚業の飼養形態の多様化(分業)もある。もちろん一貫経営を行う大規模養豚場もあるが、その他に、種豚を専門的に飼養する農場、母豚を飼養することで子豚を専門的に生産する農場(繁殖専門農場)、子豚を買い入れ肉豚肥育に特化した農場(肥育専門農場)などの分業化も見られる。肥育専門農場は、離乳後の子豚を買い入れ、肥育を3~4カ月間行い、90~100キログラムに達したら出荷する。繁殖専門農場は、肥育は行わず、子豚が離乳し一定程度大きくなったら肥育専門農場に販売する。繁殖専門農場は、安定的な子豚の供給に役立ち、さらには、子豚価格のみならず、肉豚価格、豚肉価格の安定化にもつながる(李2017)。

このように、かつて繁殖と肥育を一貫して行う零細規模の庭先養豚によって支えられてきた中国の養豚業は、14年までにはすでに構造的な変化が見られ、より安定的な豚肉の供給が期待されていたが、14年をピークに出荷頭数が減少した。これは、この年からさまざまな環境政策が施行されるようになったことが原因である。

5 環境政策

2013年11月に国務院から公布された「畜禽規模養殖汚染防治条例(大規模家畜家きん飼養における汚染防止に関する条例)」は14年1月1日から施行され、同年4月には「環境保護法」が改正され、15年1月1日から施行された。15年8月には農業部から「関于配合做好畜禽養殖禁養区画定工作的通知(家畜家きん飼養禁止区域の画定工作の関する通知)」が出され、各省級畜牧獣医行政部門は、すでに確定した家畜家きん飼養禁止区域に画定した県(区・市)の家畜家きん飼養禁止区域の面積および家畜家きん飼養農家(場)の数・飼養規模を同月31日までに農業部に報告するよう求められた。16年11月になると「『十三五』生態環境保護規画(「第十三次五カ年計画」における生態環境保護計画)」が出されるが、この計画では、飼養禁止区域内の家畜家きん養殖農家(場)は17年末までに閉鎖または立ち退かなければならないとした。18年には「環境保護税法」(16年12月制定)が施行され、養豚業の場合、飼養頭数500頭以上の農家(場)には課税されるようになった。

こうした一連の環境政策により養豚業のふん尿排出・処理の規制が強化され、養豚農家(場)の閉鎖が進み、また、他地域に移転して養豚場を運営するとしてもふん尿処理施設の整備のための巨額の資金が必要であった。表2の年間出荷頭数規模5万頭以上の養豚場が14〜18年の間に倍増しているのは、巨額の投資を伴う大規模養豚場が増えたことを意味する。一方で、14年から「閉鎖または立ち退きの期限」とされた17年の間に、出荷頭数規模が4万9999頭以下の規模については、いずれも養豚農家(場)の数の減少が見られた(表2)。また、同期間中の年末飼養頭数も減少した。とりわけ沿海部や大都市近郊で養豚が禁止となった地域が多く、減少率から見ると浙江省(44%)や福建省(20%)、北京市(38%)、上海市(35%)、重慶市(20%)などの地域が顕著となった。養豚業の規模が最も大きい四川省では、年末飼養頭数が14年末の5001万頭から17年末の4377万頭と、この間に624万頭減少した(『中国統計年鑑』2015年版、2018年版)。日本における21年の豚飼養頭数が929万頭であった(農林水産省「畜産統計」)ことから、日本の養豚業全体の3分の2に相当する規模が減少したことになる。

このようにして養豚農家(場)および豚の飼養頭数が減少する時期に、アフリカ豚熱が発生した。18年8月に遼寧 省瀋陽 で発生したことから始まり、18年8〜12月までに全国で99件発生し、19年には63件、20年には18件発生した(池上2021)。図1で見るように、肉豚の出荷頭数が19年と20年に、年末飼養頭数が19年に大きく減少することになり、当然のことながら、豚肉・肉豚・子豚の価格変動が引き起こされた。

こうした一連の環境政策により養豚業のふん尿排出・処理の規制が強化され、養豚農家(場)の閉鎖が進み、また、他地域に移転して養豚場を運営するとしてもふん尿処理施設の整備のための巨額の資金が必要であった。表2の年間出荷頭数規模5万頭以上の養豚場が14〜18年の間に倍増しているのは、巨額の投資を伴う大規模養豚場が増えたことを意味する。一方で、14年から「閉鎖または立ち退きの期限」とされた17年の間に、出荷頭数規模が4万9999頭以下の規模については、いずれも養豚農家(場)の数の減少が見られた(表2)。また、同期間中の年末飼養頭数も減少した。とりわけ沿海部や大都市近郊で養豚が禁止となった地域が多く、減少率から見ると浙江省(44%)や福建省(20%)、北京市(38%)、上海市(35%)、重慶市(20%)などの地域が顕著となった。養豚業の規模が最も大きい四川省では、年末飼養頭数が14年末の5001万頭から17年末の4377万頭と、この間に624万頭減少した(『中国統計年鑑』2015年版、2018年版)。日本における21年の豚飼養頭数が929万頭であった(農林水産省「畜産統計」)ことから、日本の養豚業全体の3分の2に相当する規模が減少したことになる。

このようにして養豚農家(場)および豚の飼養頭数が減少する時期に、アフリカ豚熱が発生した。18年8月に

6 豚糧比と政策的対応

政府が豚肉の価格安定のための市場介入時に基準にするのが「豚糧比(肉豚の出荷価格/トウモロコシの卸売価格)」である。「豚糧比」における肉豚出荷価格とトウモロコシ卸売価格は、国家発展和改革委員会が発表する価格を基準にする。本稿では当該データを入手することができなかったため、以下では豚糧比の代わりに「全国の定期市における肉豚価格対トウモロコシ価格の比率」を用いる。

図2は、全国の定期市における肉豚価格対トウモロコシ価格の比率を示したものである。2010年以降を見ると、12年から15年半ばまでの期間において、肉豚価格対トウモロコシ価格の比率が6:1以下になっている時期が多い。15年後半から同比率が上昇し、16年には10:1を超えるようになる。その後下落し、18年には6:1以下となるが、19年には急速に上昇し、20年の2月と3月には17:1を超え、それまでと比べ異常な価格変動となった。既述のように、この時期に多くの養豚農家(場)が養豚業から退出したが、養豚を続けた零細規模養豚農家は、19年(1頭当たり1139.62元(2万2485円))、20年(1頭当たり1770.62元(3万4934円))に14年(1頭当たり256.22元(5055円))のそれぞれ4.4倍、6.9倍の所得を得ることができた。また、30頭規模以上の養豚農家(場)は19年(1頭当たり956.28元(1万8867円))と20年(1頭当たり1685.66元(3万3258円))に14年(1頭当たり106.35元(2098円))の9倍と15.9倍と10倍以上の所得を得ることができた(表1)。一方で、豚肉の価格高騰により消費者は困るのであるが、10年代以降、中国では豚糧比を基準にした豚肉価格安定政策が実施されてきた。その基準となる政策に関するここ10年の状況を紹介しておこう(注5)。

(注5)以下の2012年と15年における政策の説明は、李(2017)に依拠している。

12年4月に「緩解生猪市場価格周期性波動調控予案(肉豚市場価格の周期的変動の緩和に関する方策)」(以下「12年版方策」という)が発布され、さらに、15年10月には、新版「緩解生猪市場価格周期性波動調控予案(肉豚市場価格の周期的変動の緩和に関する方策)」(以下「15年版方策」という)が公布され、12年版方策は廃止となった。

12年版方策では、正常区域(緑色区域)として豚糧比6:1〜8.5:1の間を設定する。豚糧比が8.5:1以上になった時と6:1以下になった時には、政府はメディアを通じて適宜市場価格に介入する旨を伝える。豚糧比が8.5:1〜9:1および6:1〜5.5:1の範囲(青色区域)に一定期間とどまっている場合は、中央と地方の備蓄肉の放出・買い入れが行われ、9:1〜9.5:1および5.5:1〜5:1の区域(黄色区域)になると、中央と地方の備蓄肉の放出・買入量の規模を増やす。さらに、豚糧比が9.5:1以上と5:1以下の区域(紅色区域)になると、引き続き中央と地方の備蓄肉の放出・買い入れが行われる。豚糧比が5:1以下となった場合は、財政補助政策を行い、大型豚肉加工企業の商業備蓄を増やすとともに、豚肉高次加工の規模を拡大する。政府備蓄と商業備蓄を増加させた後においても豚糧比が5:1以下にとどまり、かつ、養豚農家の母豚廃棄が進行し、繁殖可能な母豚の飼養頭数が前月比で5%低下した場合は、現行の補助政策を維持するとした。加えて、国が指定している肉豚生産大県の養豚農家(場)に対して繁殖可能な母豚1頭当たり100元(1973円)を基準に、一時的に飼養補助金を支払い、さらに国が指定した優良品種の種付け豚農家(場)に対しては、種付け豚(雄)1頭当たり100元(1973円)を基準に、一時的に飼養補助金を支払うとした(注6)(李2017)。

(注6)繁殖可能な母豚の飼養頭数を4100万頭に維持することが目標である。

こうした価格安定政策における備蓄肉の放出は消費者保護であり、備蓄肉の買い入れは生産者保護であるが、15年版方策は、12年版方策に比べ、生産者保護的な記述は大幅に変更・削除されている。

15年版方策においては、各基準範囲が変更されている。12~14年の生産費データによると、肉豚生産の損益分岐点が豚糧比5.5:1~5.8:1の間であったとし、緑色区域の下限が12年版方策の6:1から5.5:1に変更された。その他区域の場合は、緑色区域より上の範囲基準は変更されていないものの、下の範囲基準はいずれも下方修正され、青色区域は5.5:1~5:1、黄色区域は5:1~4.5:1、紅色区域は4.5:1以下となった。また、15年版方策は、12年版方策とは異なり、青色区域では備蓄肉の放出・買い入れは行わない。紅色区域時には、最多25万トンまでに中央備蓄量を買い増すとしながら、2012年版方策の一時的な補助金に関わる記述は削除された。ただし、紅色区域の臨時的な措置として輸出入が付け加えられている(李2017)。

12年版方策と15年版方策を比較してみると、養豚業における飼養部門の構造調整をより進める方向に改訂されてきたが、こうした変更の背景には、前述の養豚業における規模拡大が急速に進んでいる事情があった。

図2は、全国の定期市における肉豚価格対トウモロコシ価格の比率を示したものである。2010年以降を見ると、12年から15年半ばまでの期間において、肉豚価格対トウモロコシ価格の比率が6:1以下になっている時期が多い。15年後半から同比率が上昇し、16年には10:1を超えるようになる。その後下落し、18年には6:1以下となるが、19年には急速に上昇し、20年の2月と3月には17:1を超え、それまでと比べ異常な価格変動となった。既述のように、この時期に多くの養豚農家(場)が養豚業から退出したが、養豚を続けた零細規模養豚農家は、19年(1頭当たり1139.62元(2万2485円))、20年(1頭当たり1770.62元(3万4934円))に14年(1頭当たり256.22元(5055円))のそれぞれ4.4倍、6.9倍の所得を得ることができた。また、30頭規模以上の養豚農家(場)は19年(1頭当たり956.28元(1万8867円))と20年(1頭当たり1685.66元(3万3258円))に14年(1頭当たり106.35元(2098円))の9倍と15.9倍と10倍以上の所得を得ることができた(表1)。一方で、豚肉の価格高騰により消費者は困るのであるが、10年代以降、中国では豚糧比を基準にした豚肉価格安定政策が実施されてきた。その基準となる政策に関するここ10年の状況を紹介しておこう(注5)。

(注5)以下の2012年と15年における政策の説明は、李(2017)に依拠している。

12年4月に「緩解生猪市場価格周期性波動調控予案(肉豚市場価格の周期的変動の緩和に関する方策)」(以下「12年版方策」という)が発布され、さらに、15年10月には、新版「緩解生猪市場価格周期性波動調控予案(肉豚市場価格の周期的変動の緩和に関する方策)」(以下「15年版方策」という)が公布され、12年版方策は廃止となった。

12年版方策では、正常区域(緑色区域)として豚糧比6:1〜8.5:1の間を設定する。豚糧比が8.5:1以上になった時と6:1以下になった時には、政府はメディアを通じて適宜市場価格に介入する旨を伝える。豚糧比が8.5:1〜9:1および6:1〜5.5:1の範囲(青色区域)に一定期間とどまっている場合は、中央と地方の備蓄肉の放出・買い入れが行われ、9:1〜9.5:1および5.5:1〜5:1の区域(黄色区域)になると、中央と地方の備蓄肉の放出・買入量の規模を増やす。さらに、豚糧比が9.5:1以上と5:1以下の区域(紅色区域)になると、引き続き中央と地方の備蓄肉の放出・買い入れが行われる。豚糧比が5:1以下となった場合は、財政補助政策を行い、大型豚肉加工企業の商業備蓄を増やすとともに、豚肉高次加工の規模を拡大する。政府備蓄と商業備蓄を増加させた後においても豚糧比が5:1以下にとどまり、かつ、養豚農家の母豚廃棄が進行し、繁殖可能な母豚の飼養頭数が前月比で5%低下した場合は、現行の補助政策を維持するとした。加えて、国が指定している肉豚生産大県の養豚農家(場)に対して繁殖可能な母豚1頭当たり100元(1973円)を基準に、一時的に飼養補助金を支払い、さらに国が指定した優良品種の種付け豚農家(場)に対しては、種付け豚(雄)1頭当たり100元(1973円)を基準に、一時的に飼養補助金を支払うとした(注6)(李2017)。

(注6)繁殖可能な母豚の飼養頭数を4100万頭に維持することが目標である。

こうした価格安定政策における備蓄肉の放出は消費者保護であり、備蓄肉の買い入れは生産者保護であるが、15年版方策は、12年版方策に比べ、生産者保護的な記述は大幅に変更・削除されている。

15年版方策においては、各基準範囲が変更されている。12~14年の生産費データによると、肉豚生産の損益分岐点が豚糧比5.5:1~5.8:1の間であったとし、緑色区域の下限が12年版方策の6:1から5.5:1に変更された。その他区域の場合は、緑色区域より上の範囲基準は変更されていないものの、下の範囲基準はいずれも下方修正され、青色区域は5.5:1~5:1、黄色区域は5:1~4.5:1、紅色区域は4.5:1以下となった。また、15年版方策は、12年版方策とは異なり、青色区域では備蓄肉の放出・買い入れは行わない。紅色区域時には、最多25万トンまでに中央備蓄量を買い増すとしながら、2012年版方策の一時的な補助金に関わる記述は削除された。ただし、紅色区域の臨時的な措置として輸出入が付け加えられている(李2017)。

12年版方策と15年版方策を比較してみると、養豚業における飼養部門の構造調整をより進める方向に改訂されてきたが、こうした変更の背景には、前述の養豚業における規模拡大が急速に進んでいる事情があった。

7 2021年の価格安定政策の変更

「豚肉価格安定」を基準に考えた場合、2019〜20年の豚肉価格の異常な高騰は、豚糧比を基準にした価格安定政策には限界があったことを意味する。そこで21年6月に「完善政府猪肉儲備調節機制做好猪肉市場保供穏価工作予案(政府の豚肉備蓄調整機能を改善し、豚肉市場における供給と価格の安定を図る方策)」(以下「21年版方策」という)が公布され、15年版方策は廃止された。

まず注目される変更点は、豚糧比に係る基準である。豚糧比以外に、「繁殖可能な母豚頭数の変化率」と「36大中都市における赤身の肉の平均小売価格」が指標として追加され、さらに15年に肉豚生産の損益分岐点が豚糧比5.5:1〜5.8:1の間であったとしたのに対し、近年の養豚の費用収益状況変化に鑑み、同比率を7:1に引き上げている。

「繁殖可能な母豚頭数の変化率」は豚糧比が下落する時のもう一つの指標であり、「36大中都市における赤身の肉の平均小売価格」は豚糧比が上昇する時の指標である。

過度な下落の判断基準と対策を見ると、豚糧比が6:1以下の時に3級事前警報(予警)、豚糧比が連続3週間5:1〜6:1の間で推移した場合および繁殖可能な母豚飼養頭数が1カ月の減少幅が5%に達した時や連続的に3カ月の累計下落幅が5〜10%である時に2級事前警報、そして豚糧比が5:1以下の時、さらには繁殖可能な母豚飼養頭数の1カ月の減少幅が10%に達した時や連続的に3カ月の累計減少幅が10%を超えた時には1級事前警報の対象となる。価格安定のために買い入れ介入が行われることになるが、3級事前警報時に買い入れ介入は行わず、2級事前警報時には状況を見ながらの買い入れ介入、1級事前警報対象になると買い入れ介入が行われるようになる。

15年版方策の基準では豚糧比(5.5:1〜5:1)は買い入れ介入が行われないとされたが、21年版方策では豚糧比が連続3週間5:1〜6:1の間で推移した場合は状況を見ながらの買い入れ介入を行うと変更され、15年版方策に比べ供給側の安定を図る制度になったと言えよう。

過度の上昇の判断指標と対策については、豚糧比が9:1以上の時に3級事前警報、豚糧比が連続2週間10:1〜12:1の間で推移した場合および36大中都市における赤身の肉の平均小売価格の1週間の上昇幅が30〜40%である時に2級事前警報、豚糧比が12:1以上になった場合および36大中都市における赤身の肉の平均小売価格の1週間の上昇幅が40%を超えた時に1級事前警報の対象となる。価格上昇の局面においては備蓄肉の在庫放出介入が行われるが、在庫放出介入は2級時に発動し、1級時には在庫放出介入レベルを高めるとされる。このほかにも、動物疫病が発生した時にも1級事前警報を発布し、在庫放出介入を行うとされる。

15年版方策の基準では豚糧比が9:1〜9.5:1から在庫放出を始めることになるが、21年版方策では豚糧比が連続2週間10:1〜12:1の間で推移した場合に在庫放出介入が始まる。これは、より市場化が進む方向に調整されたと理解されるが、その背景には19年以降の豚肉価格高騰時に牛肉、羊肉、家きん肉などの豚肉の代替肉が消費されていたことが反映されたのであろう。

こうした在庫放出介入は、当然国内の備蓄肉の数量に制限されるのであるから、21年版方策においては、輸入ルートを多元化することが必要だと指摘されている。

19年以降の異常な価格暴騰による中国養豚業におけるもう一つ重要な変化があり、紙面の制限から詳細には紹介できないが、21年1月8日から大連商品交易所において肉豚の先物取引が始まった。

このように19年以降の豚肉の価格高騰を踏まえて、中国では前述の制度変更や肉豚の先物取引などが導入されてきたが、今後消費者に豚肉を安定的に供給できるかどうか、引き続き注視したい。

参考文献

徐旺生編著(2009)『中国養猪史』中国農業出版社

李海訓(2017)「畜産業の現状と養豚業」田島俊雄・池上彰英『WTO体制下の中国農業・農村問題』東京大学出版会

池上彰英(2018)「農業」中国研究所編『中国年鑑』2018年版、明石書店

池上彰英(2019)「農業」中国研究所編『中国年鑑』2019年版、明石書店

池上彰英(2020)「農業」中国研究所編『中国年鑑』2020年版、明石書店

池上彰英(2021)「農業」中国研究所編『中国年鑑』2021年版、明石書店

池上彰英(2022)「農業」中国研究所編『中国年鑑』2022年版、明石書店

まず注目される変更点は、豚糧比に係る基準である。豚糧比以外に、「繁殖可能な母豚頭数の変化率」と「36大中都市における赤身の肉の平均小売価格」が指標として追加され、さらに15年に肉豚生産の損益分岐点が豚糧比5.5:1〜5.8:1の間であったとしたのに対し、近年の養豚の費用収益状況変化に鑑み、同比率を7:1に引き上げている。

「繁殖可能な母豚頭数の変化率」は豚糧比が下落する時のもう一つの指標であり、「36大中都市における赤身の肉の平均小売価格」は豚糧比が上昇する時の指標である。

過度な下落の判断基準と対策を見ると、豚糧比が6:1以下の時に3級事前警報(予警)、豚糧比が連続3週間5:1〜6:1の間で推移した場合および繁殖可能な母豚飼養頭数が1カ月の減少幅が5%に達した時や連続的に3カ月の累計下落幅が5〜10%である時に2級事前警報、そして豚糧比が5:1以下の時、さらには繁殖可能な母豚飼養頭数の1カ月の減少幅が10%に達した時や連続的に3カ月の累計減少幅が10%を超えた時には1級事前警報の対象となる。価格安定のために買い入れ介入が行われることになるが、3級事前警報時に買い入れ介入は行わず、2級事前警報時には状況を見ながらの買い入れ介入、1級事前警報対象になると買い入れ介入が行われるようになる。

15年版方策の基準では豚糧比(5.5:1〜5:1)は買い入れ介入が行われないとされたが、21年版方策では豚糧比が連続3週間5:1〜6:1の間で推移した場合は状況を見ながらの買い入れ介入を行うと変更され、15年版方策に比べ供給側の安定を図る制度になったと言えよう。

過度の上昇の判断指標と対策については、豚糧比が9:1以上の時に3級事前警報、豚糧比が連続2週間10:1〜12:1の間で推移した場合および36大中都市における赤身の肉の平均小売価格の1週間の上昇幅が30〜40%である時に2級事前警報、豚糧比が12:1以上になった場合および36大中都市における赤身の肉の平均小売価格の1週間の上昇幅が40%を超えた時に1級事前警報の対象となる。価格上昇の局面においては備蓄肉の在庫放出介入が行われるが、在庫放出介入は2級時に発動し、1級時には在庫放出介入レベルを高めるとされる。このほかにも、動物疫病が発生した時にも1級事前警報を発布し、在庫放出介入を行うとされる。

15年版方策の基準では豚糧比が9:1〜9.5:1から在庫放出を始めることになるが、21年版方策では豚糧比が連続2週間10:1〜12:1の間で推移した場合に在庫放出介入が始まる。これは、より市場化が進む方向に調整されたと理解されるが、その背景には19年以降の豚肉価格高騰時に牛肉、羊肉、家きん肉などの豚肉の代替肉が消費されていたことが反映されたのであろう。

こうした在庫放出介入は、当然国内の備蓄肉の数量に制限されるのであるから、21年版方策においては、輸入ルートを多元化することが必要だと指摘されている。

19年以降の異常な価格暴騰による中国養豚業におけるもう一つ重要な変化があり、紙面の制限から詳細には紹介できないが、21年1月8日から大連商品交易所において肉豚の先物取引が始まった。

このように19年以降の豚肉の価格高騰を踏まえて、中国では前述の制度変更や肉豚の先物取引などが導入されてきたが、今後消費者に豚肉を安定的に供給できるかどうか、引き続き注視したい。

参考文献

徐旺生編著(2009)『中国養猪史』中国農業出版社

李海訓(2017)「畜産業の現状と養豚業」田島俊雄・池上彰英『WTO体制下の中国農業・農村問題』東京大学出版会

池上彰英(2018)「農業」中国研究所編『中国年鑑』2018年版、明石書店

池上彰英(2019)「農業」中国研究所編『中国年鑑』2019年版、明石書店

池上彰英(2020)「農業」中国研究所編『中国年鑑』2020年版、明石書店

池上彰英(2021)「農業」中国研究所編『中国年鑑』2021年版、明石書店

池上彰英(2022)「農業」中国研究所編『中国年鑑』2022年版、明石書店