ホーム > 砂糖 > 海外現地調査報告 > グアテマラの砂糖産業の動向およびSDGsに関する取り組み

最終更新日:2023年5月10日

グアテマラの砂糖産業の動向およびSDGsに関する取り組み

2023年5月

調査情報部

【要約】

グアテマラでは他作物との競合により、サトウキビの作付面積の拡大が望めない中、品種改良などによる単収の増加で収量拡大を図っている。また、SDGsの観点では、糖みつを利用したエタノール生産に加え、製糖の副産物であるバガス(サトウキビ搾汁後の残渣)を原料としたバイオマス発電で製糖工場の稼働エネルギーをまかなっているほか、余剰電力を国内や近隣諸国へ供給し、収益に貢献するなど、持続可能な砂糖生産に向けたさまざまな取り組みが行われている。

はじめに

エネルギー価格や肥料など農業資材価格の世界的な高騰により、砂糖の生産コストが上昇する中で、製糖工場では稼働エネルギーの消費削減に加え、地球温暖化対策やSDGsの取り組み推進など、持続可能な砂糖生産が大きな経営課題となっている。世界第5位の砂糖輸出量を誇り、米国への輸出が多い中米のグアテマラでは、他の農作物との競合により現状を上回る作付面積の大幅な拡大が望めない中で、近年、持続可能なサトウキビ生産に向けて高単収や耐病虫性などに特化した品種改良が進められている。また、同国の製糖工場では、バガスを有効利用した発電・売電事業が本格展開されており、製糖工場の稼働エネルギーに加え、乾季の水力発電量の低下時には、同国の主要電力源として活用されるなど、国内電力需要の約3割を供給する規模となっている。本稿では、主要輸出国の一角を占める同国の砂糖産業の動向とともに、持続可能な砂糖生産に向けた取り組みについて報告する。

1 グアテマラの砂糖需給動向

(1)世界の砂糖需給におけるグアテマラの位置付け

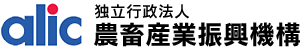

国際砂糖機関(ISO:International Sugar Organization)の報告では、2022/23年度(10月〜翌9月)のグアテマラの砂糖生産量は285万トン、消費量は104万トンである(図1)。また、同年度の砂糖輸出量は国内消費の1.8倍の規模となる181万トンと、世界第5位の規模であり、生産量に占める輸出比率は63.5%と非常に高い。

(2)サトウキビ生産地

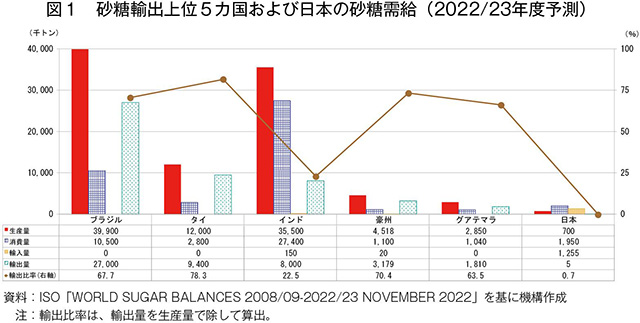

グアテマラは北アメリカと南アメリカを結ぶ中央アメリカの北部に位置する国家で、北西にメキシコと接している(図2左)。サトウキビの生産は同国南部を中心に、太平洋沿岸の標高が海抜0メートルから300メートルの地域に集中し、中でもエスクイントラ県にサトウキビ生産量の9割弱が集中している(図2右)。同県周辺は気候が安定し、雨水や地下水などの水資源が豊富なことで製糖企業も集中しており、同国で稼働する11の製糖工場のうちの七つが同県にある。サトウキビ生産や製糖工場が集まる理由として、良好な気候やサトウキビの生育に適した平地が豊富であるほか、同国の主要港の一つであるケツァル港が位置している点も大きい。

(3)サトウキビと砂糖生産

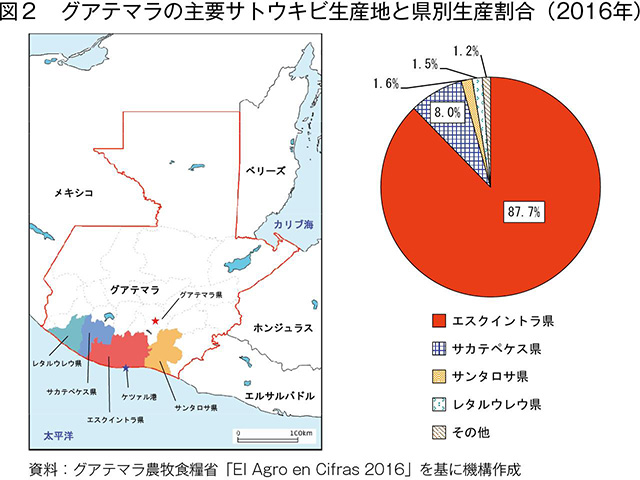

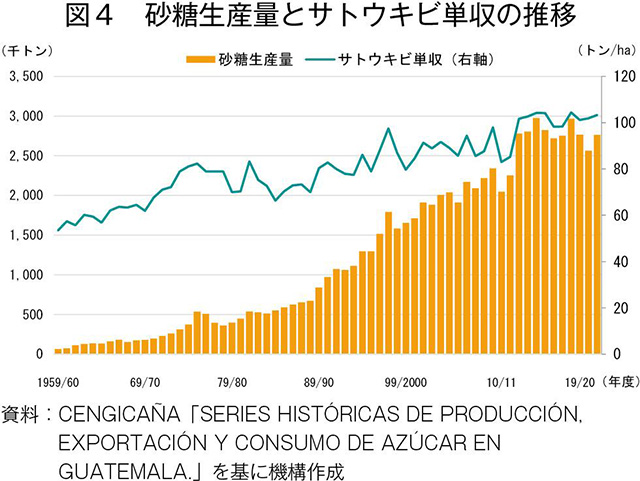

同国の製糖業は古くはスペインの植民地時代に始まり、かつては生産規模が小さく、主に自家消費または国内消費向けに作られてきた。1960年代に入るとサトウキビの主産地には大規模な製糖工場が作られ、現存する企業も複数ある。米国への輸出は古くから続いているが、90年に米国がグアテマラ産砂糖の輸入割当量を設けたことで、輸出産業が急速に発展した。当時の砂糖生産量は7万トン程度であったが、近年はサトウキビの収穫面積や単収の増加から300万トン程度に達しており、この30年間で同国の砂糖産業が大きく発展したことがわかる(図3、図4、表1)。この発展の立役者は、サトウキビの生産性や製糖効率の向上のために技術開発を推し進め、その成果を加盟企業と共有することで産業全体に競争力をもたらした業界団体のグアテマラ砂糖産業協会(ASAZGUA)であると言える。また、70年代には製糖工場がキューバなどの砂糖主産国から専門家を招へいし、盛んな技術移転が行われたことも一因に挙げられる。75年には国内の大学で研究者の養成が取り組まれるようになり、92年にはグアテマラ・サトウキビ研究人材開発センター(CENGICAÑA)の創設により、さらに技術開発が加速した。一次産業が主な雇用源である同国では、農業部門が労働者全体の30.5%(200万人超)を有しており、特にサトウキビ産業は雇用を支え、重要な産業として寄与している。

コラム1 グアテマラの歴史グアテマラは地理的な位置付けから、近隣国の米国やメキシコと経済的に関係が強く、バナナをはじめコーヒーや砂糖などの農産物輸出が盛んに行われてきた。特にバナナは主に米国向けの輸出品目であり、実質的に実権を握っていた米国企業が輸出拡大に向け同国の鉄道や港湾などの輸出インフラを整備し、また、その子会社も郵便サービスを担うなど、同国の政治経済に大きな影響を及ぼすものであった。このため、外国企業が国内インフラなどを独占している状況に対して国民の不満が増大し、1950年に大統領選で選出されたアルベンス大統領は大規模土地所有者の遊休農地を接収する土地改革法を発布した。しかし、米国政府からの反発や冷戦時代を背景に、同国は約30年にわたる内戦状態に突入したことから土地改革法が実施されることはなかった。96年12月に最終和平協定が締結されたものの、内戦時代の傷跡は深く、国力が疲弊したうえ、国民の政権に対する不信感や深刻な貧困問題など多くの課題を抱えることとなった。  |

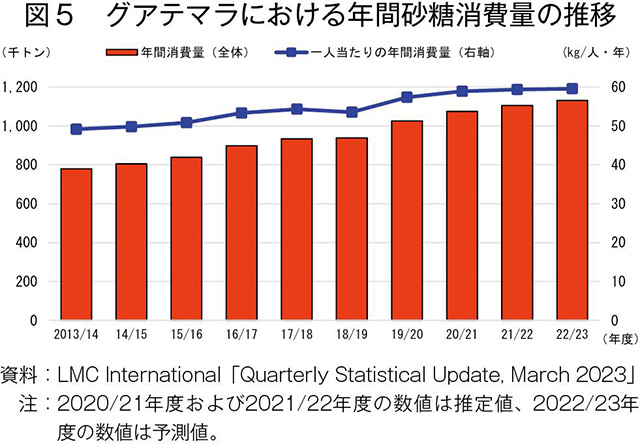

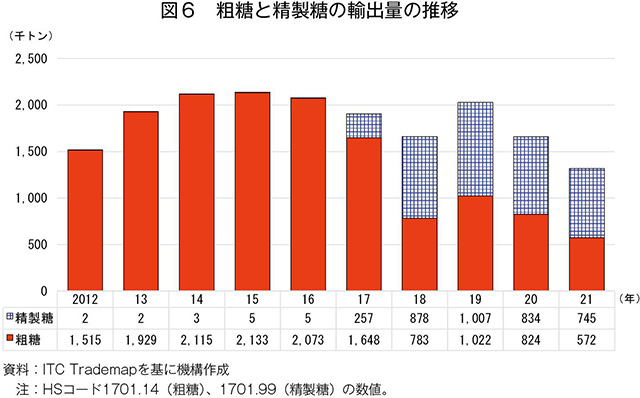

(4)砂糖消費

グアテマラの砂糖消費量は増加傾向にあり、LMC International(農産物の需給などを調査する英国の民間調査会社)によると、2022/23年度は113.1万トンと砂糖生産量の38.3%に相当すると見込まれる。22/23年度の国民一人当たりの年間砂糖消費量は59.6キログラムとなり、13/14年度と比べて10年間で10.4キログラム増加すると見込まれている(図5)。

他国では異性化糖の生産が多い状況だが、同国内の製糖工場は生産性が高く低コストでの砂糖生産が行われているため、輸入トウモロコシから異性化糖を生産しても採算が合わない状況となっている。また、輸入異性化糖の関税率は高く、国内産砂糖に比べ価格競争力で劣るため、国内の甘味料市場では異性化糖の占める割合は低く、同国では現在、異性化糖は生産されていない。

他国では異性化糖の生産が多い状況だが、同国内の製糖工場は生産性が高く低コストでの砂糖生産が行われているため、輸入トウモロコシから異性化糖を生産しても採算が合わない状況となっている。また、輸入異性化糖の関税率は高く、国内産砂糖に比べ価格競争力で劣るため、国内の甘味料市場では異性化糖の占める割合は低く、同国では現在、異性化糖は生産されていない。

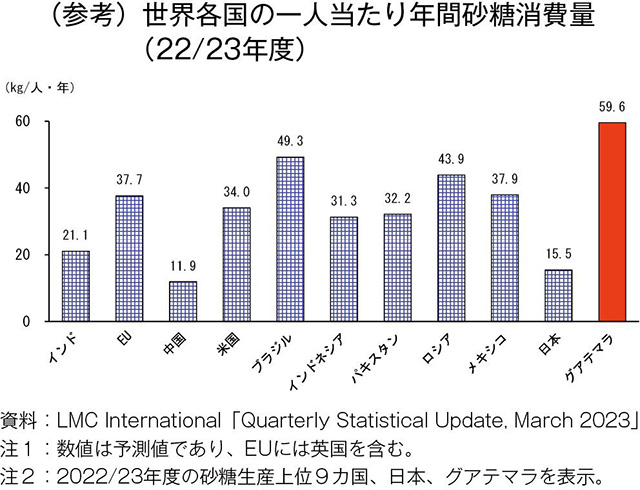

(5)砂糖輸出

エスクイントラ県のケツァル港は同国第2位の砂糖取扱量を誇り(2021年)、同港にはASAZGUAが建設した砂糖専用の倉庫やコンテナ搬入用の施設が整備されている。同港の砂糖輸出の専門ターミナルはASAZGUAの下部組織により運営され、約41万トンの砂糖(バルク35万トン、袋詰め5.8万トン)を保管する施設がある。かつて、砂糖輸出の大半は、粗糖であったが、近年では精製糖の輸出が大きく増えている。2017年以降は総輸出量に占める精製糖の割合が増大し、20年には精製糖が粗糖の輸出量を上回った(図6)。

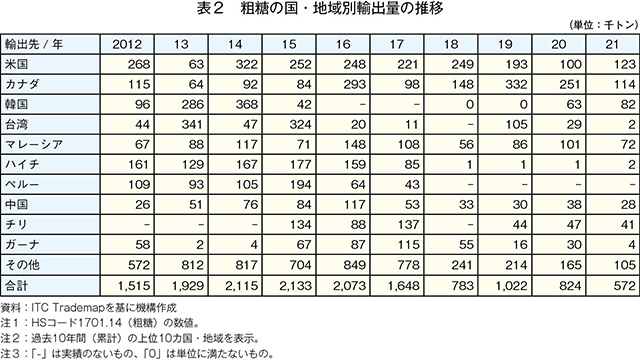

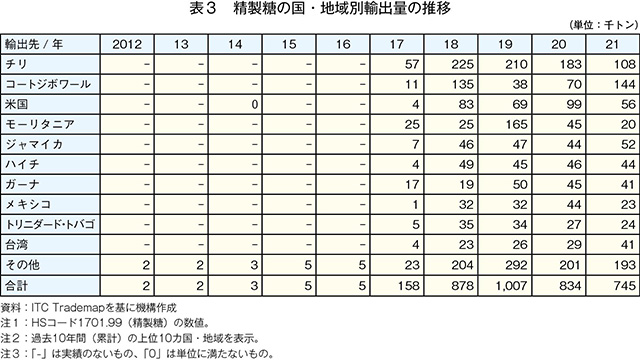

また、米国は同国産砂糖の主な輸出先であったが、近年はその割合が減少している。過去10年の米国向け輸出量(粗糖と精製糖の合計)を見ると、最低で約6万3000トン(13年)から最大で約33万2000トン(18年)と、年によって大きく増減している(表2、3)。なお、13年の米国向け輸出量の大幅な減少は、メキシコから米国に砂糖が大量に輸出されたことが要因となっている。

また、米国は同国産砂糖の主な輸出先であったが、近年はその割合が減少している。過去10年の米国向け輸出量(粗糖と精製糖の合計)を見ると、最低で約6万3000トン(13年)から最大で約33万2000トン(18年)と、年によって大きく増減している(表2、3)。なお、13年の米国向け輸出量の大幅な減少は、メキシコから米国に砂糖が大量に輸出されたことが要因となっている。

(6)輸出先の拡大

ASAZGUAによると、2019年のグアテマラの砂糖輸出量のうち、半数以上はアメリカ大陸向け(55%)であるが、アフリカ(23%)やアジア(13%)をはじめ、オセアニア(5%)や欧州(4%)にも拡大している。品目別に輸出先の推移を見ると、粗糖は米国やカナダ、精製糖はチリやコートジボワールが主な輸出先となっている。チリとは10年3月にFTAを締結し、無税で精製糖の輸出が可能である。その他精製糖の主要輸出先にはコートジボワールやモーリタニア、ガーナなどのアフリカ諸国が上位を占め、砂糖の主要消費地域であるアフリカにおける同国産精製糖の需要が高まりつつあることがわかる。

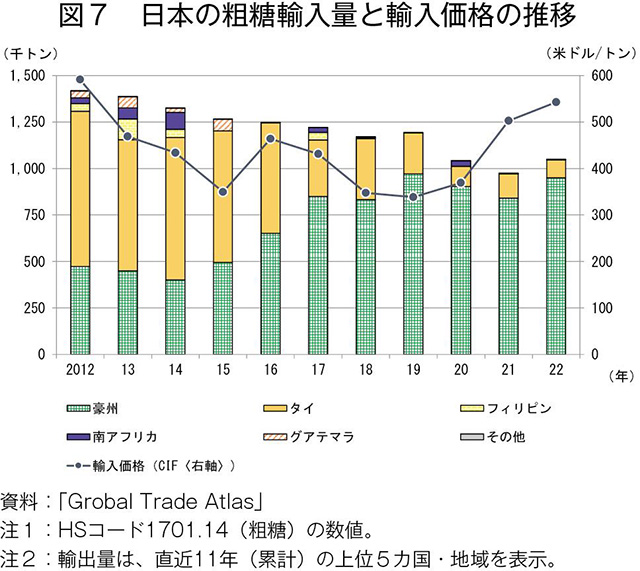

(7)日本向けの砂糖輸出

日本向け粗糖の輸出は2008年に始まり、13年に6万トンまで増加したが、15年には3万トンに減少し、現在では輸出されていない(図7)。これは15年に発効した日豪EPAにより、豪州産の高糖度原料糖(糖度99.3度未満)の輸入が増加したことを契機に日本市場では豪州産砂糖のシェア(市場占有率)が拡大したことによる。また、当時は日本の粗糖基準がショ糖含有量を低く設定しており、グアテマラの製糖企業は日本向けのみショ糖含有量を下げる工程が必要であったことも輸出を減らした一因とされる。

2 持続可能な砂糖生産への取り組み

(1)グリーンハーベストへの取り組み

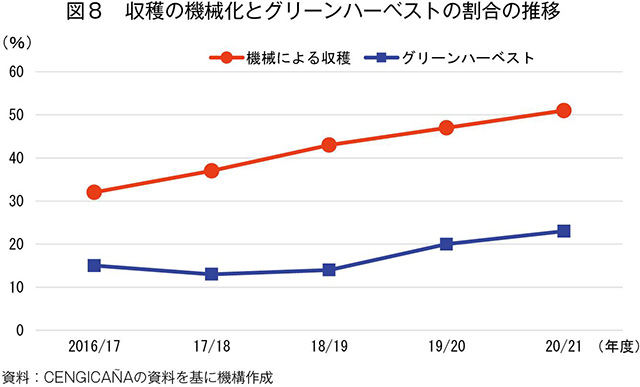

同国では生産性向上に向け、近年、収穫の機械化が進んでいる。2020/21年度には機械による収穫は全収穫量の5割を超えた(図8)。機械化は今後も促進されるとみられるが、依然として地域の雇用確保の面から、人手による収穫も一定程度残ると考えられる。収穫に当たる労働者は、近隣居住者と県外からの季節労働者に分けられる。近隣居住者には、圃場までの交通や飲料が用意される一方で、県外からの季節労働者には製糖企業から宿泊先や食事などが支給され、季節労働者の割合は全体の6割前後とされる。

機械による収穫の拡大に伴い、グリーンハーベスト(注1)の割合も上昇傾向にある(図8)。また、2020年から拡大した新型コロナウイルス感染症の影響により労働力の確保が困難となり、その結果、機械によるグリーンハーベストが一段と増えたとされる。しかし関係者によると、グリーンハーベストは収穫後に雑草が残ることや病害虫を駆除できないなどのデメリットがあり、大半の生産者は依然として焼き畑を好む傾向にあるとされている。

(注1)サトウキビを燃やさず、そのまま収穫する方法。従来、同国ではサトウキビを燃やした後に収穫するのが一般的であったが、大気汚染を引き起こすとの批判が国内で高まったため、近年はグリーンハーベストが推進されている。

機械による収穫の拡大に伴い、グリーンハーベスト(注1)の割合も上昇傾向にある(図8)。また、2020年から拡大した新型コロナウイルス感染症の影響により労働力の確保が困難となり、その結果、機械によるグリーンハーベストが一段と増えたとされる。しかし関係者によると、グリーンハーベストは収穫後に雑草が残ることや病害虫を駆除できないなどのデメリットがあり、大半の生産者は依然として焼き畑を好む傾向にあるとされている。

(注1)サトウキビを燃やさず、そのまま収穫する方法。従来、同国ではサトウキビを燃やした後に収穫するのが一般的であったが、大気汚染を引き起こすとの批判が国内で高まったため、近年はグリーンハーベストが推進されている。

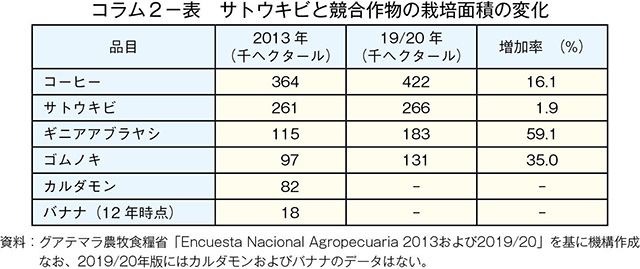

コラム2 グアテマラの輸出品目コーヒーやサトウキビ、アブラヤシなど同国で生産されるこれら農産物は主要な輸出品目でもある。2020年には砂糖の輸出額は農産物輸出額全体の4%であり、砂糖の派生製品(エタノールや糖みつ)を含めると6%を占める。近年は砂糖やコーヒーの割合が緩やかに減少している一方、カルダモンやバナナの割合が上昇傾向にある。こうした輸出市場の変化がサトウキビの競合作物の栽培面積にも影響を与えている(コラム2−図)。 サトウキビの生産面積はコーヒーに次いで2番目に広く、製糖産業が重要な産業の一つであることがこのことからも伺える。主産地エスクイントラ県ではかつて牧場や綿花栽培に使用されてきた土地にサトウキビが作付けされ、綿花の輸出減少に比例する形でサトウキビの栽培面積が増加してきた。しかし過去10年においてサトウキビ栽培面積の増加率が約2%にとどまっているのに対し、アブラヤシやゴムノキなどの栽培面積は3割から6割増と大幅に拡大している。これらはまだサトウキビの栽培面積には及ばないものの、輸出が増加するにつれて栽培面積や労働者の確保などの観点からサトウキビと競合する可能性がある。また、世界最大級の輸出量を誇るカルダモンや対米輸出が好調なバナナを始め、今後も同国の主要農産物の栽培面積の動向がサトウキビ生産に影響を及ぼす可能性がある(コラム2−表)。   |

(2)収量向上に向けた品種改良への取り組み

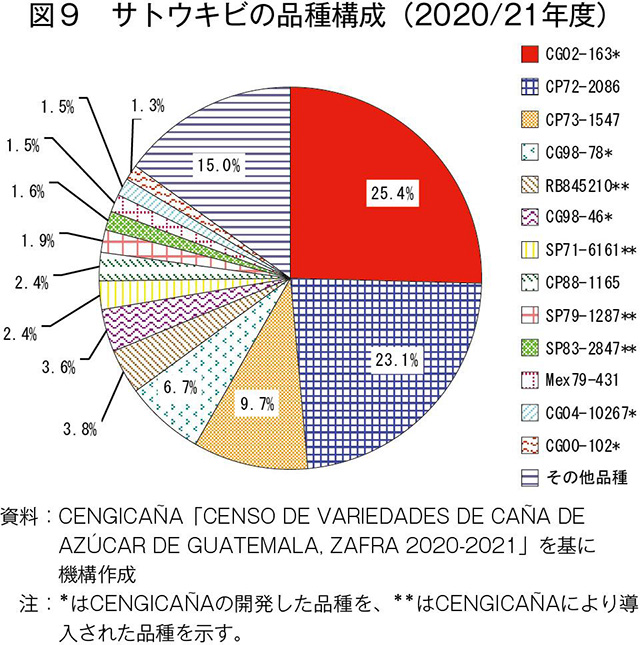

グアテマラでは1ヘクタール当たりのサトウキビ生産量が100トンを超える(表1)。これは日本(1ヘクタール当たりおおよそ60トン)と比較しても非常に高い生産性であることがわかる。栽培面積の拡大が大きく望めない状況にある中で、同国の砂糖産業では約30年前からサトウキビの生産性向上に注力している。具体的には、サトウキビ栽培について、高収量品種の開発やかんがい施設の整備など水資源の効率的な使用法などが検討されてきた。また、CENGICAÑAの設立以来、33品種が開発され、2020/21年に作付けされた品種の半数を占めている(図9)。長年にわたる研究の結果、現在導入されている品種はショ糖含有量が高く、病虫害にも強いため、高い生産性が実現されている(写真)。またCENGICAÑAでは、現在も水の使用量が少なく、耐病虫性を備え、高単収が期待できる品種の改良に取り組んでいる。

業界全体のサトウキビ株の更新は平均約5.5年であり、そのサイクルは年々縮小傾向にある。また、同国は気候変動の影響を受けやすい国とされている。ASAZGUAが設立した気候変動研究所(ICC)によると、気候変動の影響による気温の上昇に加え、今後降水量の減少やハリケーンの襲来頻度の高まりも懸念されている。そのため、適切かつ効率的な水資源の利用が求められており、サトウキビの成長に必要な水の7割を雨水に依存している状況下では、より少ない水での成長を可能とする品種の開発も求められている。さらに、かんがいの精密化も進んでおり、かんがいシステムを導入している製糖業者では必要に応じたかん水を可能とするため、スプリンクラーや点滴かんがいを利用している。

業界全体のサトウキビ株の更新は平均約5.5年であり、そのサイクルは年々縮小傾向にある。また、同国は気候変動の影響を受けやすい国とされている。ASAZGUAが設立した気候変動研究所(ICC)によると、気候変動の影響による気温の上昇に加え、今後降水量の減少やハリケーンの襲来頻度の高まりも懸念されている。そのため、適切かつ効率的な水資源の利用が求められており、サトウキビの成長に必要な水の7割を雨水に依存している状況下では、より少ない水での成長を可能とする品種の開発も求められている。さらに、かんがいの精密化も進んでおり、かんがいシステムを導入している製糖業者では必要に応じたかん水を可能とするため、スプリンクラーや点滴かんがいを利用している。

3 バイオエタノールの需給動向

(1)エタノール生産量

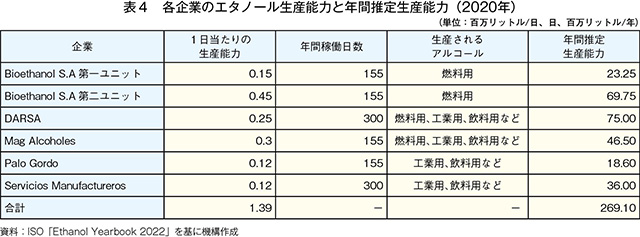

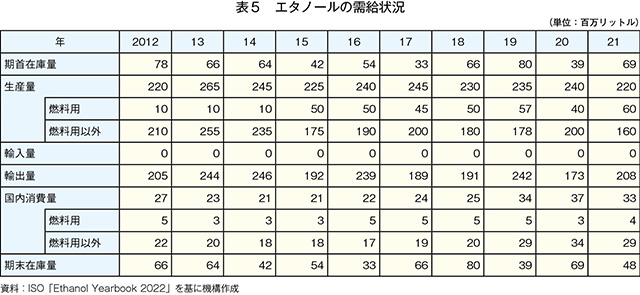

グアテマラでは糖みつを原料としたアルコール(エタノール)の製造が伝統的に行われており、ラム酒などの蒸留酒が生産されてきた。ASAZGUAによると、蒸留酒以外のエタノールでは製糖工場周辺に位置する5社が合計6カ所の工場を有し、その年間推定生産量は2億6910万リットルに達しており、毎年約2億2000万〜2億5000万リットルが生産されている(表4、5)。

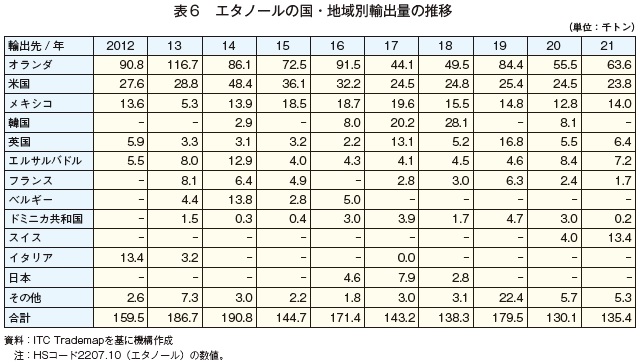

(2)エタノール消費量、輸出量

同国で生産されたエタノールの1〜2割程度が国内の飲料や医薬品に使用されるのみで残りの8割以上はEUや米国に輸出される(表6)。一方、同国のガソリン消費量は年間12.8億リットルで全量を輸入に依存しており、自国産のエタノールを活用することでガソリンの輸入を抑え、外貨を節約することなどが検討されてきた。1985年には同国政府が国内におけるエタノールとガソリンの混合率を法律で5%と義務付けたものの、同法律は施行に至っておらず現在では形骸化している。しかし温室効果ガス排出量削減の観点やSDGsへの意識の高まりから、2024年には同国政府がエタノール10%混合を採用することが発表されている。同国は砂糖の副産物である糖みつが豊富であり、CENGICAÑAの試算によると国産の糖みつのみで10%混合分に使用されるエタノールの需要すべてを満たすことができるという。また、輸出の内訳はアルコール飲料と工業用アルコールに大別され、海外では燃料用として使用されることも多い。同国産のバイオエタノールは主に輸出仕向けであることから、輸出先の市場(EUおよび米国)で求められるISCC(国際持続可能性カーボン認証)やBONSUCRO(注2)などのサステナビリティ関連の認証も取得している。

過去10年の輸出量はおおむね15万トン前後で推移し、輸出額は1億ドル(134億5300万円(注3))を超えることも多く、同国の大きな外貨獲得源となっている(表6)。

(注2)サトウキビ生産に関して生物多様性の保全、人権、労働安全に配慮していることを認証する国際規格。

(注3)三菱UFJリサーチ&コンサルティング株式会社「月末・月中平均の為替相場」の3月末TTS相場(1米ドル=134.53円)を使用。

過去10年の輸出量はおおむね15万トン前後で推移し、輸出額は1億ドル(134億5300万円(注3))を超えることも多く、同国の大きな外貨獲得源となっている(表6)。

(注2)サトウキビ生産に関して生物多様性の保全、人権、労働安全に配慮していることを認証する国際規格。

(注3)三菱UFJリサーチ&コンサルティング株式会社「月末・月中平均の為替相場」の3月末TTS相場(1米ドル=134.53円)を使用。

4 バガス由来電力の生産動向 など

1994年に制定された新電力法によれば、自由競争であるグアテマラの電力市場において、同国では発電事業を行うための官公庁などへの事前許可は不要で、発電所の建設に制限や制約はない(なお、電力の売買や送電に関する事項は国家電力機構法に規定され、電力の売買価格は国家電力機構〈INDE〉が決定し、民間セクターが供給できないサービスについてはINDEが担うこととなっている)。また同国ではさらに、持続可能な代替燃料の促進に関する法律(仮訳:新たなまたは代替可能なエネルギー源による電力促進法)により、製糖企業がエネルギー分野に参入しやすい法的枠組みもある。こうした背景から、多くの製糖工場で発電事業に取り組み、発電能力を増強させている。

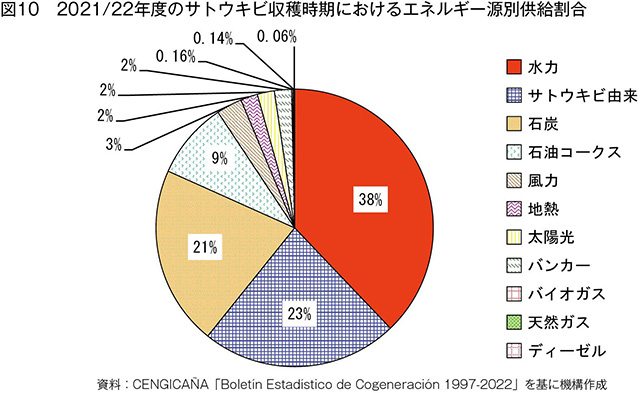

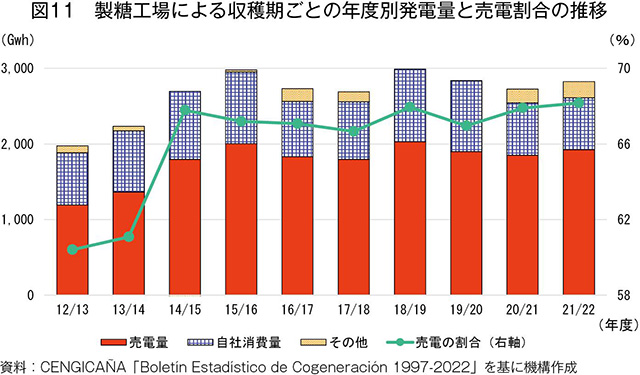

現在、製糖工場では自社用のみならず、売電事業にも取り組み、各製糖工場で発電された電力の約25%は自社用に使用され、残りは売電などでの利用に回される状況にあり、年々、自社用の割合は減少傾向にある。近年では新技術の導入や効率化の進展などにより、製糖工場における発電効率は向上し、一部の工場ではサトウキビ収穫期以外にも発電可能な工場も現れるなど、製糖工場間における差別化(競争)が生じる状況となっている(注4)。なお、発電には製糖の際に排出される約750万トンのバガスが燃料向けとして使用され、発電の9割以上を担っている。また、2021/22年度には2824Gwhが発電され、その7割弱が売電に回り、収穫期(11月から翌5月)には、同国の国内総電力の2割以上を供給する規模となっている(図10、11)。

このようにグアテマラの製糖工場では近年発電能力が大きく向上しているが、多くの製糖工場は今後の見通しについて慎重な見方を示している。これは水力発電を含む同国の総発電量が総需要を上回っていることが背景にあり、今後は発電能力の増強以上に、例えば中米の共同発電網などへのさらなる供給といった販路拡大が重要であるとしている。

(注4)製糖工場における発電はバガスが産出されるサトウキビの収穫期との一体性(季節性)が強く、1年を通して安定的に電力が供給されるものではない。一方で同国のエネルギー供給において大勢を占める水力発電についても天候に大きく左右されるという季節性を有し、サトウキビ由来の発電と補完関係にある(サトウキビの収穫期は同国の乾季にあたる11月から翌5月の間であり、水力発電による発電量が減少し電力網に送られる電力価格が高騰する。その一方、収穫のない5月から10月までは雨季となり、水力発電の供給量が大きくなるため、電力価格は安くなる傾向にある)。

現在、製糖工場では自社用のみならず、売電事業にも取り組み、各製糖工場で発電された電力の約25%は自社用に使用され、残りは売電などでの利用に回される状況にあり、年々、自社用の割合は減少傾向にある。近年では新技術の導入や効率化の進展などにより、製糖工場における発電効率は向上し、一部の工場ではサトウキビ収穫期以外にも発電可能な工場も現れるなど、製糖工場間における差別化(競争)が生じる状況となっている(注4)。なお、発電には製糖の際に排出される約750万トンのバガスが燃料向けとして使用され、発電の9割以上を担っている。また、2021/22年度には2824Gwhが発電され、その7割弱が売電に回り、収穫期(11月から翌5月)には、同国の国内総電力の2割以上を供給する規模となっている(図10、11)。

このようにグアテマラの製糖工場では近年発電能力が大きく向上しているが、多くの製糖工場は今後の見通しについて慎重な見方を示している。これは水力発電を含む同国の総発電量が総需要を上回っていることが背景にあり、今後は発電能力の増強以上に、例えば中米の共同発電網などへのさらなる供給といった販路拡大が重要であるとしている。

(注4)製糖工場における発電はバガスが産出されるサトウキビの収穫期との一体性(季節性)が強く、1年を通して安定的に電力が供給されるものではない。一方で同国のエネルギー供給において大勢を占める水力発電についても天候に大きく左右されるという季節性を有し、サトウキビ由来の発電と補完関係にある(サトウキビの収穫期は同国の乾季にあたる11月から翌5月の間であり、水力発電による発電量が減少し電力網に送られる電力価格が高騰する。その一方、収穫のない5月から10月までは雨季となり、水力発電の供給量が大きくなるため、電力価格は安くなる傾向にある)。

おわりに

ロシアによるウクライナ侵攻の影響などにより、世界的にエネルギー価格や穀物価格が高騰している。砂糖分野に目を向けると、世界各国の製糖工場では稼働エネルギーを節約するため、省エネルギー化や環境負荷を低減した持続可能な砂糖生産への取り組みが進められている。

そのような中、世界第5位の砂糖輸出量を誇るグアテマラでは砂糖生産の副産物であるバガスを利用した発電により、製糖工場を稼働するエネルギーの自給自足に成功し、さらには余剰電力を国内へ供給し今後は近隣諸国への売電も検討されている。このように同国の砂糖産業は、サトウキビ生産や製糖工場での雇用に加え、副産物のバガスによる発電によって生み出された電力を輸出することで外貨を獲得するなど、事業の多角化により砂糖産業の重要性が一層増している。

かつて、同国産粗糖は日本向けに輸出されていたものの、日豪EPAの影響などにより近年は実績がない状況にある。しかし今なお、世界各国への輸出量では一定のシェアを占め、砂糖の国際需給を予測するうえで、同国の砂糖生産動向は重要であることに変わりはない。また、安定的なエネルギー供給源の確保が世界各国で喫緊の課題となる中で、同国との比較において砂糖生産を巡る環境に違いはあれど、同国で行われているクリーンエネルギーの先進的な取り組みは多くの示唆を含むものであり、今後も引き続き注視していく必要がある。

そのような中、世界第5位の砂糖輸出量を誇るグアテマラでは砂糖生産の副産物であるバガスを利用した発電により、製糖工場を稼働するエネルギーの自給自足に成功し、さらには余剰電力を国内へ供給し今後は近隣諸国への売電も検討されている。このように同国の砂糖産業は、サトウキビ生産や製糖工場での雇用に加え、副産物のバガスによる発電によって生み出された電力を輸出することで外貨を獲得するなど、事業の多角化により砂糖産業の重要性が一層増している。

かつて、同国産粗糖は日本向けに輸出されていたものの、日豪EPAの影響などにより近年は実績がない状況にある。しかし今なお、世界各国への輸出量では一定のシェアを占め、砂糖の国際需給を予測するうえで、同国の砂糖生産動向は重要であることに変わりはない。また、安定的なエネルギー供給源の確保が世界各国で喫緊の課題となる中で、同国との比較において砂糖生産を巡る環境に違いはあれど、同国で行われているクリーンエネルギーの先進的な取り組みは多くの示唆を含むものであり、今後も引き続き注視していく必要がある。

このページに掲載されている情報の発信元

農畜産業振興機構 調査情報部 (担当:企画情報グループ)

Tel:03-3583-8678

農畜産業振興機構 調査情報部 (担当:企画情報グループ)

Tel:03-3583-8678